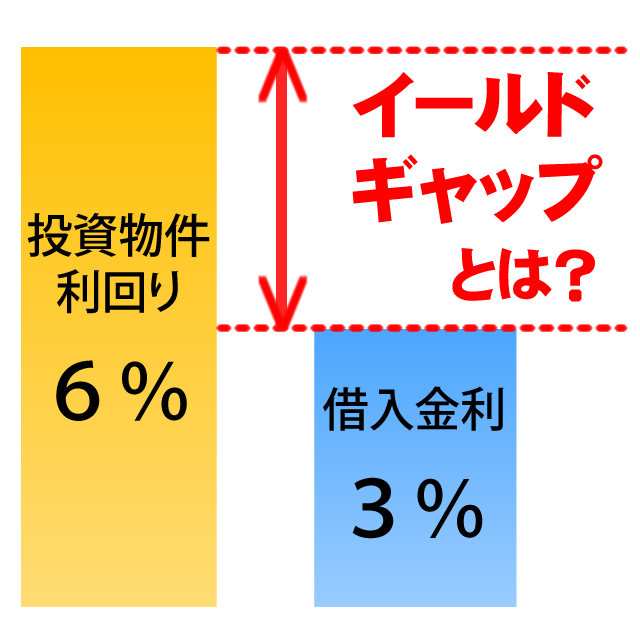

CASE 3不動産投資のイールドギャップとは?

不動産投資家さんの間で一般的に言われているイールドギャップは、

購入する物件の利回りから、買い入れ金利の差額の数字をいいます。

例えば利回り10%の物件を金利2%で購入した時のイールドギャップは?8%になります。

このイールドギャップの数字を5%以上欲しいとか、色々と言われる方が多いんですが、ここには融資期間が入っていないんです。

これ借入期間が10年でも20年でもイールドギャップの数字は変わりません。

でも実際の返済額は全然違って来ます。

なので、イールドギャップの数字が●%以上という時に、融資期間も合わせて考える様に注意して下さい。

例えば利回り10%の物件を金利2%で購入した時のイールドギャップは?8%になります。

このイールドギャップの数字を5%以上欲しいとか、色々と言われる方が多いんですが、ここには融資期間が入っていないんです。

これ借入期間が10年でも20年でもイールドギャップの数字は変わりません。

でも実際の返済額は全然違って来ます。

なので、イールドギャップの数字が●%以上という時に、融資期間も合わせて考える様に注意して下さい。

イールドギャップは借金をして投資をした利益を意味します。

投資物件の利回りが高くても、借入金利も高ければ、イールドギャップも下がり、投資物件として適していないと判断し、

一方、実質利回りが低い物件でも、借入金利が低ければ、イールドギャップが上がり、投資物件として適していると判断します。

つまり、イールドギャップが高ければ高いほどレバレッジがかかり、いい投資物件と言えるでしょう。

投資物件の利回りが高くても、借入金利も高ければ、イールドギャップも下がり、投資物件として適していないと判断し、

一方、実質利回りが低い物件でも、借入金利が低ければ、イールドギャップが上がり、投資物件として適していると判断します。

つまり、イールドギャップが高ければ高いほどレバレッジがかかり、いい投資物件と言えるでしょう。

イールドギャップは不動産の市場平均利回が無リスク(長期国債など)金利などの差額(ギャップ)の事を言います。

なぜ長期金利が指標となるのかと言うと金融機関が貸出金利は長期金利などを指標として決まってくるので、長期金利の変動により変化をします。

イールドギャップが大きければ不動産投資を行って利益を大きく得る可能性がある。

小さければ不動産投資を行っても利益が小さい状況であることが分かります。

もう少しわかりやすく説明をすると不動産の市場平均利回りが6%として、経済政策前の無リスク金利が1%とするとイールドギャップは5%となります。

アベノミクスなどにより無リスク金利が0となった場合、イールドギャップは6%となるため、不動産投資における利潤は大きくなります。

しかしながらこの影響で不動産価格が上昇すれば不動産の市場平均利回りが低下するため、イールドギャップも小さいくなります。

プロの不動産投資家はこうした動きを見ながら不動産投資の意思決定を行っています。

とは言え個人の方でも市場に敏感になる事が重要となります。

なぜ長期金利が指標となるのかと言うと金融機関が貸出金利は長期金利などを指標として決まってくるので、長期金利の変動により変化をします。

イールドギャップが大きければ不動産投資を行って利益を大きく得る可能性がある。

小さければ不動産投資を行っても利益が小さい状況であることが分かります。

もう少しわかりやすく説明をすると不動産の市場平均利回りが6%として、経済政策前の無リスク金利が1%とするとイールドギャップは5%となります。

アベノミクスなどにより無リスク金利が0となった場合、イールドギャップは6%となるため、不動産投資における利潤は大きくなります。

しかしながらこの影響で不動産価格が上昇すれば不動産の市場平均利回りが低下するため、イールドギャップも小さいくなります。

プロの不動産投資家はこうした動きを見ながら不動産投資の意思決定を行っています。

とは言え個人の方でも市場に敏感になる事が重要となります。

こんな記事も読まれています

AD

こんな記事も読まれています

注目キーワード

「投資博士で勉強しよう!」まとめ記事

あなたにおすすめの収益物件

-

奈良県橿原市白橿町5丁目

550万円12.65%

550万円12.65%詳細

-

兵庫県姫路市青山6丁目

380万円16.73%

380万円16.73%詳細

-

大阪府大阪市天王寺区筆ケ崎町

2,480万円3.82%

2,480万円3.82%詳細

[不動産購入] 関連記事

不動産投資を学ぶ PICKUP